Artículo 107 y siguientes de la Ley 37/1992

Cuando a un empresario le es de aplicación la prorrata del IVA, al final de cada año debe comprobar si está obligado a regularizar el impuesto que se dedujo al comprar sus activos de más de 3.005,06 euros. Esto afecta a los bienes muebles adquiridos en los últimos cinco años o a los inmuebles adquiridos en los últimos diez años. Apunte. En concreto, dicha regularización existe cuando la prorrata definitiva del año difiere en más de diez puntos porcentuales de la prorrata definitiva del año en que adquirió los activos y se dedujo el IVA soportado.

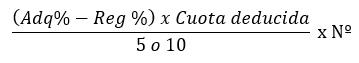

El mecanismo general para proceder a regularizar la prorrata, año a año, será el siguiente:

Donde:

- Adq%: Es el % de IVA que era deducible en el año de adquisición del inmovilizado.

- Reg%: Es el % de IVA que es deducible el año en el que se pretende regularizar.

Si la diferencia entre Adq% y Reg% no supera los 10 puntos porcentuales no se deberá realizar regularización.

No obstante, esta obligación también puede alcanzar a empresarios que no están en prorrata y que pueden deducirse todo el IVA soportado, pero que poseen algún activo de más de 3.005,06 euros que utilizan tanto de forma particular como empresarial y en especial cuando se produce el cese de actividad de este empresario dentro del período de regularización del bien de inversión.

En este caso la fórmula a aplicar sería la siguiente:

- Nº: es el número de años que faltan hasta el último año de regularización.

Ejemplo:

Un empresario compró un vehículo de turismo en el año 2021 por 20.247,93 más IVA del 21%: 20.247,93 + 4.252,07 = 24.500 €.

En el momento de la compra, al tratarse de un vehículo de turismo dedujo en su declaración trimestral el 50% de IVA soportado (Ver: El vehículo de empresa), es decir, dedujo la cantidad total de 2.126,03 €.

En el año 2024, cesa en la actividad por lo que el vehículo se desafecta a la misma pasando a formar parte del patrimonio personal.

Solución:

Para este caso, al producirse una desafectación total del patrimonio empresarial del empresario, procede una regularización del bien de inversión en la siguiente forma:

Por lo tanto, en la liquidación de IVA correspondiente al 4º trimestre del año 2024, deberá realizarse una regularización por bienes de inversión de +850,41 €, cantidad que deberá incrementar la cuantía a ingresar de IVA de esa liquidación.

Por lo tanto, en la liquidación de IVA correspondiente al 4º trimestre del año 2024, deberá realizarse una regularización por bienes de inversión de +850,41 €, cantidad que deberá incrementar la cuantía a ingresar de IVA de esa liquidación.

En el siguiente Excel se pueden realizar los cálculos de forma automática, para los siguientes casos:

- Regularización anual para empresarios en prorrata.

- Regularización en caso de venta del inmovilizado.

- Regularización en caso de cese o desafectación del inmovilizado.

Descarga el Excel: Cálculos de regularización de bienes de inversión